一、事件背景:上海电商税务提醒释放的信号

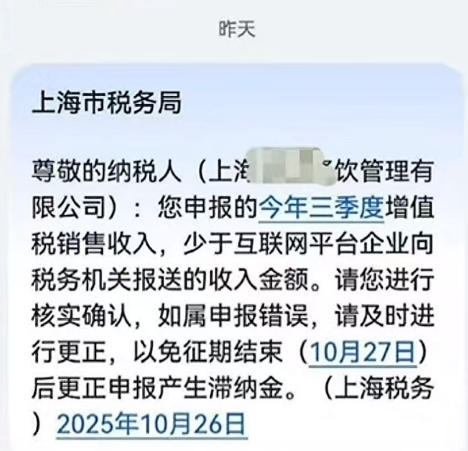

近日,部分上海电商企业收到税务机关通知,提示其三季度增值税销售收入申报金额低于互联网平台推送的数据,并要求在10月27日征期结束前核实更正,否则可能产生滞纳金。这一事件暴露出电商企业在收入确认、税务申报与平台数据协同中的典型问题。

二、电商税务合规的三大核心挑战

收入确认差异

- 平台销售收入(含优惠券、运费等)与会计记录口径不一致。

- 跨平台经营时,部分企业未汇总各渠道收入,导致漏报。

平台数据与税务申报脱节

- 税务机关已通过金税系统对接主流电商平台(如天猫、京东、抖音等),可实时比对平台推送收入与企业申报数据。

政策理解不足

- 电商企业常忽略“未开票收入”申报义务,仅以开票金额确认收入,引发风险。

三、解决方案:四步实现税务合规

收入全口径核对

- 按月汇总各平台销售收入(需扣除退款,但包含优惠活动金额)。

- 建议使用ERP系统自动同步平台账单,避免人工误差。

建立税务风险内控机制

- 设置“平台数据-财务账务-纳税申报”三方核对流程,提前发现差异。

活用税收优惠政策

- 小微企业增值税减免、跨区域经营统一申报等政策可合法降低税负。

定期合规自查

- 每季度结束前,复核平台数据与申报表,提前更正申报。

四、紧急应对:收到税务提醒怎么办?

- 立即核对:登录电子税务局查看“平台收入明细”,对比自身申报记录。

- 限期更正:若确属申报错误,在10月27日前通过电子税务局完成更正,避免滞纳金。

- 留存证据:保留平台账单、退款凭证等资料,以备税务机关核查。

五、结语

电商税务合规已进入“以数治税”时代,企业需主动升级财务管理系统,强化数据协同能力。唯有将合规嵌入经营全流程,才能在新业态竞争中行稳致远。

|